Si estás buscando invertir, sacar un préstamo u organizar tus finanzas, el primer paso debe ser revisar tu historial crediticio. Roxana Lastiri, licenciada en Administración Financiera y profesora del Tec campus León, indica algunos consejos para hacerlo.

El buró de crédito o Sociedad de Información Crediticia (SIC) es una entidad que se encarga de revisar y registrar tu historial crediticio, dando una calificación al comportamiento que has tenido a lo largo del tiempo.

La información que contiene puedes revisarla de forma gratuita una vez al año y con ella las instituciones bancarias y los negocios comerciales pueden decidir el otorgarte créditos o no.

“A nadie le importa más tu dinero que a ti mismo”, comentó Lastiri.

Es por eso que Roxana Lastiri comparte 5 datos que te pueden ser de utilidad al momento de revisar tu buró de crédito.

1. Los peligros de no revisar el buró de crédito

“¿Cuándo se enteran normalmente las personas de que son víctimas de fraude? Cuando les niegan un crédito, revisan su buró y descubren que deben miles de pesos”, comentó.

Lastiri mencionó que el principal motivo por el que recomienda revisar el historial crediticio regularmente es porque en México hay muchos casos de usurpación de identidad.

La profesora explicó que incluso han existido casos en los que las personas dejan su INE como identificación para acceder a un lugar y han sido afectados.

“Basta una copia de una identificación para pedir créditos a tu nombre, tenemos ser muy cuidadosos con nuestros datos”, afirmó.

Agregó que las mismas SIC tienen un servicio que por un precio económico te alerta acerca de irregularidades o de cada vez que alguien revise tu historial.

“Úsenlo, ya que por menos de $50 pesos puedes ahorrarte muchos problemas”, expresó.

2. Cómo puedo revisar mi Buró de Crédito

Para acceder al Buró de Crédito puedes ingresar DANDO CLICK AQUÍ.

Los pasos a seguir para obtener tu reporte:

- Click en “Obtén tu reporte de crédito especial”

- Autorizar la consulta de tu historial crediticio

- Aceptar "Incluir mi Score" (opcional)

- Capturar datos personales

- Capturar información crediticio (tarjetas de crédito, hipotecas o créditos automotrices)

- Aceptar el envió de tu reporte al correo

- Abrir tu reporte con la clave que se envió al correo

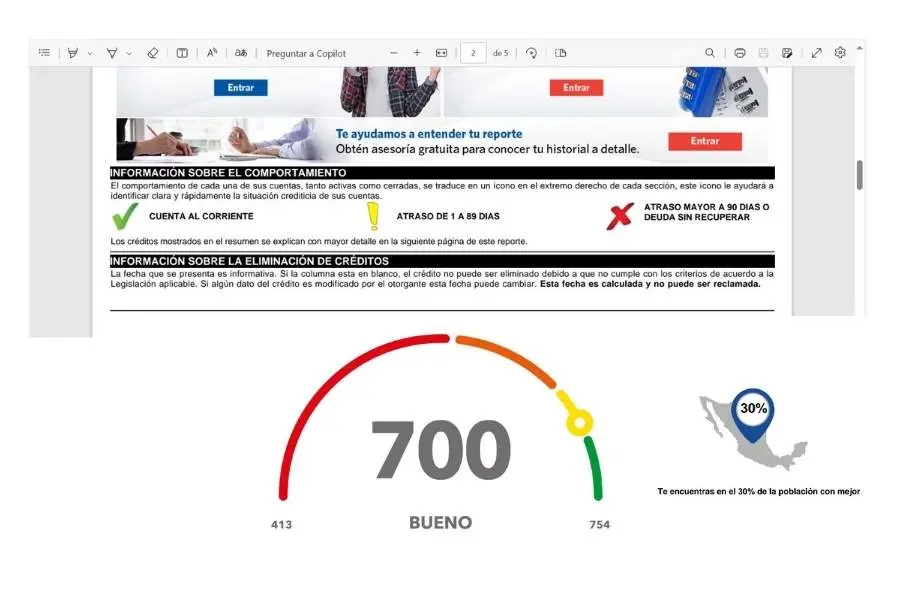

Es gratis revisarlo una vez al año, la profesora comentó que es un reporte muy amigable ya que funciona como un semáforo.

Se maneja por rango de colores, por lo que entre más te tardes en pagarlo más puede ir cambiando el color hacia los tonos rojos.

“Tener una calificación en verde es casi imposible, porque significaría que nunca en la vida te has atrasado con un pago”, afirmó la financiera.

3. “Limpiar” el buró de crédito no es posible

El buró muestra el dato más reciente de 5 años atrás a la fecha, pero si alguna institución bancaria quiere revisar tu historial para un crédito más amplio, 15 o 20 años por ejemplo, lo puede hacer.

“Hay muchas empresas que te ofrecen limpiar el buró, mucho cuidado porque son un fraude, el buró registra todo el historial, no se puede limpiar”, advirtió la profesora.

En el caso de que haya un error dentro del buró relacionado con la calificación, se mete una aclaración al buró.

Lastiri menciona que en estos casos debemos acercarnos a la CONDUSEF, ya que la institución financiera que marcó el error, está obligada a aclararlo.

“Es conocido que a la mayoría de la población se le llega a pasar algún pago en algún momento” .- Roxana Lastiri.

“Las instituciones generalmente te piden que estés en una escala de verde, porque es conocido que a la mayoría de la población se le llega a pasar algún pago en algún momento”, mencionó Roxana.

Roxana también mencionó que hay empresas que de hecho les conviene que estés en escala de amarillos porque significa que tendrás un comportamiento de cliente cautivo.

“A mí en algún momento me cancelaron una tarjeta porque siempre pagaba la totalidad, me metí a la aplicación y había una notificación que básicamente decía que no era su cliente”, compartió Roxana.

4. La clave: revisar qué créditos tienes

“Hay quienes nunca solicitaron una tarjeta, pero aun así tienen un historial negativo, porque cuando abrieron una cuenta de nómina no se fijaron que también incluía la apertura de un crédito con ella”, advirtió la financiera.

Cualquier institución que haya otorgado un crédito, incluso empresas pequeñas que otorgan microcréditos, pueden hacer un reporte en el historial del buró.

Todos los bancos revisan cómo te has comportado, cualquier tarjeta, préstamos, temas de Infonavit, pueden estar registrados en el buró.

Dentro del reporte también se ve a quién le debes. Lastiri recomendó revisarlo porque se nos puede hacer fácil dejar de pagarle a empresas que ya no existen.

“A veces se nos hace fácil dejar de pagarles a empresas que ya no existen, como Blockbuster, y esas nos pueden seguir afectando”, comentó Roxana.

Otro consejo de Lastiri es revisar constantemente tus inversiones, ya que en México las cuentas que no tienen movimiento en 10 años prescriben, y el gobierno o institución puede quedarse con esos recursos.

“Es muy triste porque para las deudas te persiguen, pero para darte este dinero a favor, no”, externó Roxana.

“No hay mejor referencia para el futuro como la de cómo te has comportado en el pasado” .- Roxana Lastiri.

5. Empezar con el pie derecho

La profesora destacó la importancia de generar recursos financieros desde que somos mayores de edad, empezando desde una tarjeta de crédito, ya sea una de las que nos ofrecen los bancos o incluso una tienda departamental.

Lo que Lastiri recomienda es empezar con una tarjeta no tenga comisiones o cuyo pago sea lo mínimo posible.

También dijo que las tarjetas no son para financiarte, todo lo que compro es igual a todo lo que pago.

“Tampoco recomiendo que tengas mil tarjetas, no es algo sano tener más de 2 tarjetas porque por estadística en algún momento llegas a perder el control”, afirmó Roxana.

Finalmente, la financiera destacó la importancia de tener un buen historial, concluyendo que: “no hay mejor referencia para el futuro como la de cómo te has comportado en el pasado”.

LEER MÁS: